تختلف معدلات الفائدة على الودائع والسندات ومختلف أنواع القروض، باختلاف البلدان ووضعياتها المالية والنقدية. ويتم تحديد سعر الفائدة وفق الكثير من المعطيات الاقتصادية الدولية، بينها قرارات الاحتياطي الفيدرالي الأميركي المتعلقة بأسعار الفائدة.

تأثيرات أسعار الفائدة

مثلاً، يمكن أن يقوم البنك المركزي في دولة ما بزيادة الفائدة الأساسية (السقف الأعلى للفائدة)، لامتصاص السيولة من الأسواق، إذ تتراجع عمليات الاقتراض بأشكالها الشخصية والاستثمارية، فيتراجع الاستهلاك وكذا حركة إطلاق المشاريع، توجه نقدي كهذا غالباً ما يخفض من نسب التضخم مع تراجع الإنفاق.

إلا أن هذا التوجه يمكن أن يؤثر سلباً على توزع النقد في السوق، فيتراجع في القطاعات الإنتاجية ويرتفع في الاستثمار الريعي الذي يزيد من حجم المضاربات، ومن الممكن أن يرتد على سعر العملة المحلية. كذا، يقلل من النيات الاستثمارية ومن توسع المشاريع، ويرفع من عوائد القروض، ما يزيد من حجم الدين العام... وعلى المدى البعيد يرفع هذا التوجه من نسب البطالة مثلاً مع تراجع الإنفاق الاستثماري.

من جهة ثانية، يراقب الكثير من المودعين السياسات النقدية في البلدان، ويبحثون عن الأسواق المناسبة لإيداع أموالهم في بلدان ترفع من نسب الفائدة على الودائع. وكذا الكثير من المستثمرين يتعاملون بشراء وبيع السندات والعملات، وعيونهم تكون شاخصة على معدلات سعر الفائدة الأساسية لاقتناص الفرص والأرباح...

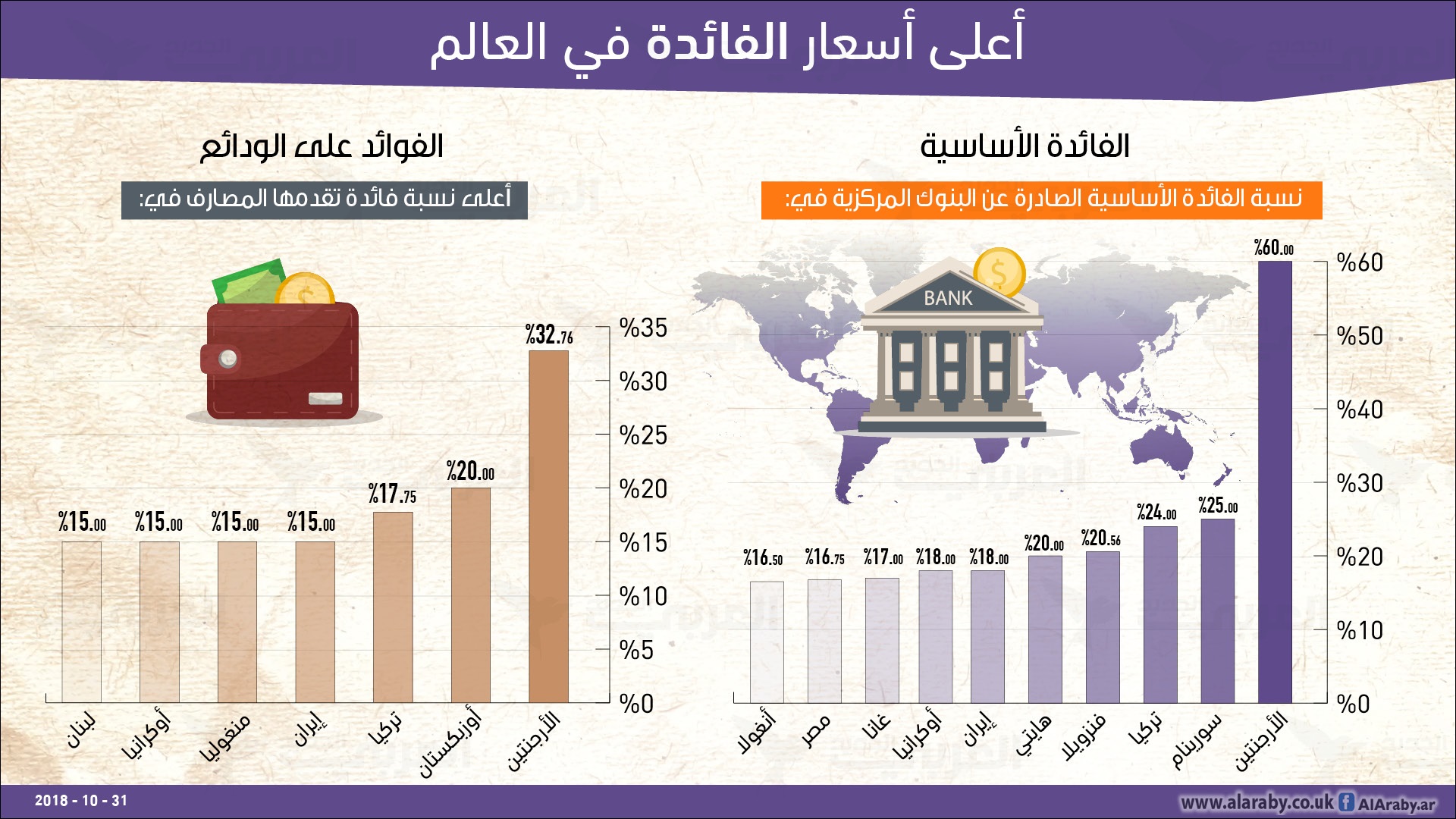

فأي دولة تفرض أعلى نسب للفائدة؟ وأين توجد أعلى نسب للفائدة على الودائع؟

الفائدة الأساسية

تواجه الأرجنتين أزمة مالية ونقدية متصاعدة، لم تسهم القروض وخاصة من صندوق النقد الدولي في السيطرة عليها. وحاول البنك المركزي عبر قرارات متتابعة، السيطرة على تدهور سعر صرف البيزو وارتفاع نسبة التضخم إلى نحو 30%، عبر رفع نسب الفائدة، فقام بزيادتها في أغسطس/ آب الماضي بواقع 15 نقطة مئوية دفعة واحدة، لتصعد من 45% إلى 60%، وتصبح النسبة العليا في العالم. ما يعني أن كلفة الاقتراض في هذه الدولة مرتفعة جداً، على الأفراد وكذا على الشركات.

تأتي بعد الأرجنتين، وفق موقع "سي إن إن" الأميركي، دولة سورينام، بمعدل فائدة يصل إلى 25%. أما السبب فيعود إلى أزمة اقتصادية كبيرة، تعيشها هذه الدولة الواقعة في شمال أميركا الجنوبية.

وقامت السلطات هناك بتعويم عملتها المحلية وخفض الدعم عن بعض المرافق والخدمات، ما رفع التضخم إلى أكثر من 70%. في مايو/ أيار 2017، أعلنت خطة التعافي الخاصة بها، وشهد الاقتصاد بعض التقدم مع انخفاض التضخم والتوسع في قطاع التعدين، ولكن العجز المالي لا يزال واسع النطاق والنمو لا يزال سلبياً.

إلى المرتبة الثالثة، حيث تحتلها تركيا بمعدل فائدة وصل هذا العام إلى 24%. الأسباب راقبها العالم، من خلال الأزمات الداخلية السياسية التي ترافقت مع تراجع عنيف في سعر صرف الليرة التركية، وصولاً إلى اشتعال الخلاف مع الولايات المتحدة الأميركية، إذ قامت إدارة الرئيس دونالد ترامب بخنق الاقتصاد التركي عبر رسوم جمركية على صادرات الألمنيوم والصلب وصلت إلى 25%.

وتحتل فنزويلا المرتبة الرابعة عالمياً في معدل أسعار الفائدة المرتفع، الذي يصل إلى 20.56%، وصولاً إلى هايتي (20%)، فإيران وأوكرانيا (18%)، غانا (17%)، مصر (16.75%)، وأنغولا (16.50%).

الفوائد على الودائع

تختلف نسب الفوائد على الودائع بين دولة وأخرى، وبين مصرف وآخر، وتتنافس المصارف في الدول التي تعتمد اقتصاد السوق، في تقديم نسب فائدة أعلى من غيرها لجذب المودعين. مع التشديد على أن ارتفاع أسعار الفائدة على الإيداع في بلدان مأزومة، يحتوي على مخاطر لا بد من دراستها من المستثمرين.

"العربي الجديد" رصد عدداً من البلدان التي تقدم مصارفها مستويات عالية على الودائع بالعملة المحلية. ووفق موقع "ديبوزيت"، يقدم مصرف ICBC فائدة على الودائع لمدة ثلاثة أشهر تصل إلى 45.15% (بيانات أكتوبر/ تشرين الأول 2018)، إلا أن متوسط الفوائد على الودائع في البلاد يصل إلى 32.76%.

في أوزبكستان تصل الفائدة على الودائع إلى 20%، ويقدم هذا العائد مصرف "رافناك" على الإيداع لمدة عام.

تسعى تركيا إلى زيادة الودائع بالليرة، حيث قامت بإجراءات داعمة لهذا التوجه، عبر خفض الضرائب على أرباح الودائع بالعملة المحلية ورفعها على تلك الودائع بالعملة الصعبة. ووفق موقع "ديبوزيت" الذي يرصد حركة أسعار الفائدة عالمياً، يقدم عدد من المصارف التركية (مصرف غارانتي، وزراعات بانكاسي) فائدة تصل إلى 17.75% و17.25% على التوالي، على الودائع بالليرة التركية.

في المرتبة الرابعة تأتي إيران ومنغوليا وأوكرانيا، بمعدل فائدة على الودائع يصل إلى 15%، ويقدم هذه الفائدة بنك "سينا" الإيراني على وديعة لأجل عام واحد. و"خان بنك" في منغوليا، و"إيكرسوتسبنك" في أوكرانيا، ويقدم "برومينفستبنك" الأوكراني، فائدة بنسبة 14.75%.

ويقول تقرير لوكالة "رويترز" في أغسطس/ آب الماضي، إن المصارف اللبنانية تسعى لجلب دولارات، من خلال عرض عوائد مرتفعة على الزبائن المستعدين لتحويل عملتهم الصعبة إلى ودائع طويلة الأجل بالعملة المحلية. ويفيد التقرير أن بعض المصارف يعرض فائدة على ودائع بالليرة اللبنانية لأجل 5 سنوات تصل حتى 15 في المئة. وهناك عروض أخرى علمت بها من بينها فائدة 10 في المئة على ودائع لأجل عام، و11 في المئة لأجل عامين، على أن يتراوح الحد الأدنى للودائع بين 20 ألفاً و50 ألف دولار.

وبلغ المتوسط المرجّح لسعر الفائدة على الودائع بالليرة اللبنانية 6.7 في المئة خلال يونيو/ حزيران، مسجلاً أعلى مستوياته منذ ديسمبر 2009. وبلغ المتوسط المرجح لسعر الفائدة على الودائع بالدولار 4.1 في المئة، وهو أعلى مستوى له منذ فبراير 2008.

كما أعلن البنك المركزي اليمني، في سبتمبر/ أيلول الماضي، رفع سعر الفائدة على شهادات الإيداع إلى 27 بالمئة، ورفع الربح على ودائع الوكالة إلى 23 بالمئة، ورفع سعر الفائدة للسندات الحكومية إلى 17 بالمئة. وأوضح البيان، أن أرباح الودائع ستدفع كل ثلاثة أشهر، أو بقرار من المحافظ بموجب الفترات التي يُتفق عليها.